Lições básicas sobre aposentadoria

Um bom planejamento para a aposentadoria é uma forma de garantir segurança financeira para quando você envelhecer e não puder mais trabalhar (ou não quiser mais trabalhar). É uma forma de assegurar uma vida confortável, em boa saúde, por muitos anos usando os recursos acumulados.

Porque os jovens devem priorizar acumular recursos para a aposentadoria?

Ok, vou reconhecer que priorizar os investimentos para a aposentadoria desde cedo pode ser desafiador. Existem dificuldades práticas – financiamentos estudantis, baixa renda no início da carreira, adquirir a casa própria, etc. Mas muitas vezes é a atitude e o preconceito que precisamos combater: Difícil convencer uma pessoa a trocar a recompensa imediata para guardar o dinheiro para algo que está décadas a frente.

Mas mesmo com todos os obstáculos, eu ainda recomendo fortemente que todos os jovens devem priorizar investir para a aposentadoria. Porque? Porque tempo é dinheiro.

Quanto mais você investe desde cedo, mais tempo terá para crescer com rendimentos. É o poder dos juros compostos. E, como bônus, se você estiver investindo através de um fundo de pensão patrocinado pelo seu empregador, ou em um plano de aposentadoria complementar, você pode optar por diferir o pagamento do imposto de renda até o limite permitido pela legislação o que é uma outra forma de acumular recursos para a aposentadoria.

Como investir para aposentadoria

Primeiro, se o teu empregador oferece um fundo de pensão patrocinado é provável que seja uma boa opção. Os fundos patrocinados em geral incluem uma contribuição do empregador equivalente ao percentual mínimo previsto que depois de um certo tempo na empresa o empregado tem direito a levar mesmo que deixe a empresa. Outro fator positivo é que esses planos muitas vezes têm taxas de administração e carregamento menores que planos de previdência complementar individuais ofertados pelos bancos. A segunda opção seria investir através de um fundo PGBL ou VGBL ofertado por uma instituição financeira, e a terceira seria investir por sua conta criando uma carteira balanceada para sustenta-lo durante a aposentadoria. As opções apresentadas não estão numa ordem de preferência ou risco.

Em geral, os especialistas recomendam que sejam investidos entre 10 a 15% da sua renda anual para a aposentadoria. Isso é claro, vai ficando mais fácil a medida que a pessoa avança na carreira e é promovida, muda de emprego ou ganha aumentos. Se você for ambicioso, se planeje para investir entre 20 e 25% da renda anual. Um dos meus métodos de orçamento favoritos é o 50/30/20, onde se destina 50% da renda para os gastos essenciais (necessidades), 30% para o consumo (desejos) e 20% para o futuro (aposentadoria). Na categoria de consumo estão incluídos as viagens, trocar de carro e quaisquer outros items que são mais uma opção de estilo de vida do que uma necessidade.

Use a seguinte equação como referência para o valor a separar para a aposentadoria:

(RENDA ANUAL) X (% PARA A APOSENTADORIA) = (TOTAL A INVESTIR)

Por exemplo: R$100.000 X 0.12= R$12.000

Depois é só dividir por 12 para determinar o valor a investir todo o mês. No nosso exemplo, o valor mensal seria R$600. Escolhi 12% porque é o limite de dedução do imposto de renda para fins do diferimento no caso de aderir a um plano de previdência com essa opção. Independente do tipo de investimento escolhido, recomendo que você automatize o processo e destine o recurso assim que receber todo o mês.

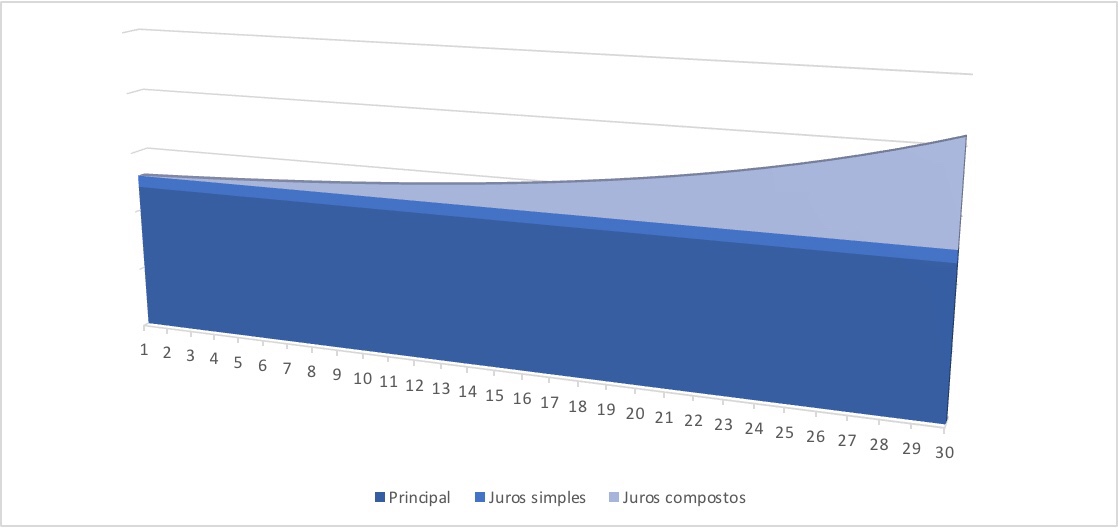

Juros compostos

Juros são os rendimentos acumulados sobre o principal investido. O juro composto é aquele que também incide sobre os juros acumulados nos períodos anteriores. Para ilustrar, a figura abaixo demonstra a evolução do principal, juros simples e juros compostos ao longo do tempo.

Ainda no nosso exemplo, assumindo um principal de R$12.000 por ano e um rendimento médio de 8% ao ano, ao final de 30 anos teríamos cerca de R$469 mil, que seria o ponto de partida para as retiradas periódicas para sustentar seu estilo de vida na aposentadoria. Alerta: o exemplo ignora às mudanças na renda, à volatilidade dos investimentos e qualquer outra variável. Como dizem os economistas, ceteris paribus.

E se eu já passei dos 30 ou dos 40 e ainda não comecei a pensar na aposentadoria, é muito tarde para mim? O que posso fazer para recuperar o tempo perdido?

A verdade é que o melhor momento para começar a planejar a aposentadoria é sempre agora! Claro que quanto mais cedo melhor para ter mais benefício do poder dos juros compostos e também poder assumir mais risco no seu portfólio mas nunca é tarde para começar. Qualquer fundo acumulado para aposentadoria é melhor que nenhum.

Comece avaliando as opções descritas acima. Aperte o cinto e tente ficar no limite máximo da sua capacidade de poupança. Em alguns casos, talvez seja necessário adiar a data prevista da aposentadoria.

Só não fique adiando para sempre, só estamos ficando mais velhos a cada dia.